フリーランスの確定申告。難しい、めんどくさいは事実です。でも、やりようによってはずいぶん簡単に済ませることもできます。

今回のテーマは、「確定申告を楽にするコツ」です。ぼく自身もフリーランス時代に実践していた方法。4つのポイントに絞ってまとめてみました。

今年から独立開業をしたばかりのフリーランスさんのなかには、確定申告が必要なほど収入を得ていない方もいるかもしれません。

しかし、確定申告は年間の収支を正確に把握するためのチャンスでもあります。1年間の働きっぷりをしっかり数字で評価し、来年どんな働き方をすればもっと稼げるのかを考えるきっかけになるんですね。

それに確定申告を通じて節税について詳しくなれるのも事業主としては大きなメリットです。経費や控除に関して知識が増えれば、収入額は同じでも手元に残る利益を増やすことができます。

だから、難しそう、めんどくさそうと食わず嫌いになってしまうのは損。以下でお伝えするコツをぜひ利用し、確定申告に挑戦してみてください。

目次

確定申告とは?

まずは簡単に、「確定申告って何?」をおさらいしておきます。

確定申告は、あなたの所得税を「確定」し、税務署へ「申告」すること。

所得税は、その名の通り「所得」に課せられる税金です。所得が大きいほど所得税も高くなります。

例えば、年間所得が500万円の人と1000万円の人。1000万円の人のほうが、よりたくさんの所得税を払わなければいけません。

所得税の計算と支払。会社員やアルバイトなら勤め先に任せておけます。給与明細に目を凝らせば、天引きされた所得税に気づくはずです。会社が給料に応じた所得税を計算し、国に納めてくれています。

フリーランスの場合は、この所得税の計算と納入を自分で行わなければいけません。今年の合計所得がいくらなのかを計算し、納めるべき所得税を確定します。これが確定申告なんですね。

所得とは?

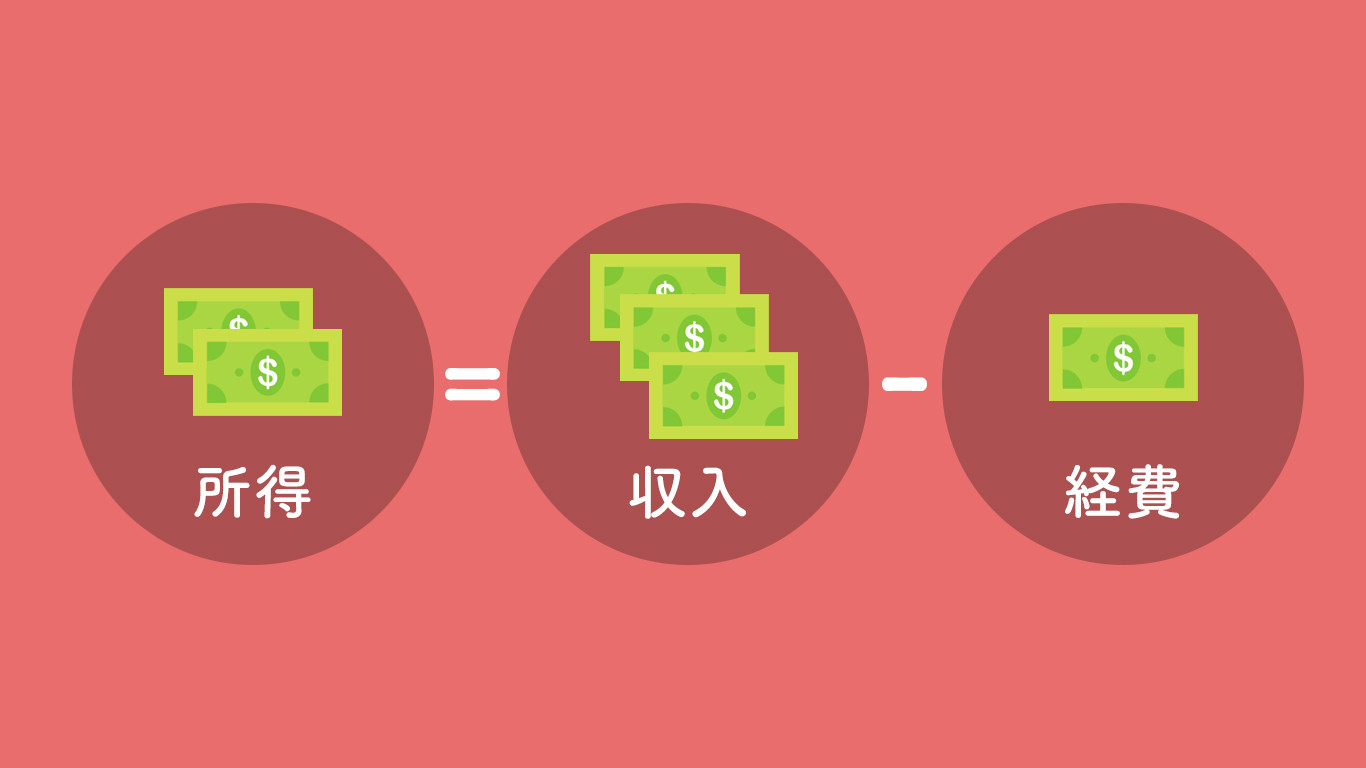

所得というと、収入のことだと思ってませんか?

厳密にいうと「所得=収入」ではありません。

所得とは、収入から経費を差し引いた金額のこと。年収1,000万円のフリーランス。1年間で1,000万円も売上があるなんて、新米フリーランスさんにとっては雲の上の存在かもしれません。

しかし、年収1,000万円でも経費に1,500万円を使っていれば、所得は「-500万円」の赤字です。

ここまで極端な例は珍しいかもしれませんが、収入があるからといって儲かっているとは限らないのは事実です。利益を計算してみると、しんどく働いているわりに儲かってないフリーランスさんはけっこういます。

「こんなに働いたのに、これっぽっちしか儲かってないの?」ということがわかれば、来年は単価を上げる努力や、生産性を高める工夫が必要だとか事業戦略を練ることができますよね。

確定申告は、そんな事業改善のきっかけにもなってくれるわけです。

確定申告 いくらから?

確定申告が必要なフリーランスは、働き方と年間所得で決まります。

- 副業フリーランスは、フリーランス事業で「年間所得>20万円」のとき

- 専業フリーランスは、「年間所得>38万円」のとき

副業でフリーランス。最近は副業に精を出すサラリーマンも多いですよね。会社務めで得られる給与以外に個人でもお仕事を受け報酬を得ている人のことです。

この副業フリーランスの場合は、フリーランスの業務で得られる所得が20万円を超える場合に確定申告が必要になります。

専業フリーランスは、まさしくフリーランス1本で頑張る人です。年間所得が38万円以下のフリーランスは確定申告が不要です。でも、専業なのに年間で所得が38万円にも達しないのは寂しいですね。せめて所得税が発生するくらいは頑張りましょう。

所得税の計算方法

所得税は、所得に応じて決まります。稼ぐほど高くなるわけです。

以下は、所得ごとの税率を比較した表です。税率が「控除後の所得金額」によって決まることに注意してください。

| 控除後の所得金額 | 所得税率 |

|---|---|

| 195万円以下 | 5% |

| ~330万円まで | 10% |

| ~695万円まで | 20% |

| ~900万円まで | 23% |

| ~1,800万円まで | 33% |

| ~4,000万円まで | 40% |

| 4,000万円以上 | 45% |

控除後の所得金額とは?

控除後の所得金額、というのは「収入ー経費」で計算した所得からさらに控除額を差し引いた金額のことです。

以下にフリーランスが利用できる控除の例をあげておきます。あてはまるものがあれば積極的に利用しましょう。節税できます。

| 基礎控除 | 確定申告をするひと全員が対象。 控除額は38万円 |

|---|---|

| 青色申告特別控除 | 青色申告で確定申告をする人が対象。 控除額は65万円か10万円 |

| 医療費控除 | 年間で10万円以上の医療費を使った世帯が対象。 控除額は10万円を超えたぶんから最高200万円まで |

| 保険料控除 | 健康保険、年金、個人型確定拠出年金(IDECO)、生命保険料などの掛け金。 控除額は掛け金によって決まる |

以上が確定申告の基本でした。確定申告がどういうものかわかったところで、今度は具体的に「確定申告を楽にするポイント4つ」をお伝えしていきます。

- 1. 青色申告を選択する

- 2. 事業用の銀行口座を作る

- 3. 事業用のクレジットカードを作る

- 4. オンラインの自動会計ソフトを使う

この流れで準備をしておけばバッチリ。次の確定申告がだいぶ簡単になりますよ。

1. 青色申告を選択する

確定申告の方法は2種類あります。

- 白色申告

- 青色申告

白色と青色の違いを表にしてみました。

青色申告は控除額が10万円と65万円の2種類あります。せっかくなら65万円の方を利用したいということで、65万円の方だけを表に入れてます。

| 白色申告 | 青色申告 | |

|---|---|---|

| 記帳 | 単式簿記 | 複式簿記 |

| 必要書類 | 確定申告書 収支内訳書 |

確定申告書 青色申告決算書 |

| 特別控除額 | なし | 65万円 |

白色の場合でも専門用語が多くて、頭が痛くなりますね。それよりもさらに青色の方が専門性が増し、難しい経理業務が必要です。でも、そのぶん控除額が65万円。税金面でかなりお得。

なお、青色申告で65万円の控除を得るには、上の表でも見せたとおり。以下の条件を満たしている必要があります。

- 1. 開業届と一緒に青色申告承認申請書を届け出が必要

- 2. 複式簿記による記帳が必要

- 3. 損益計算書と貸借対照表の作成が必要

めんどくさそうですが3つともオンラインのサービスを利用すれば簡単です。

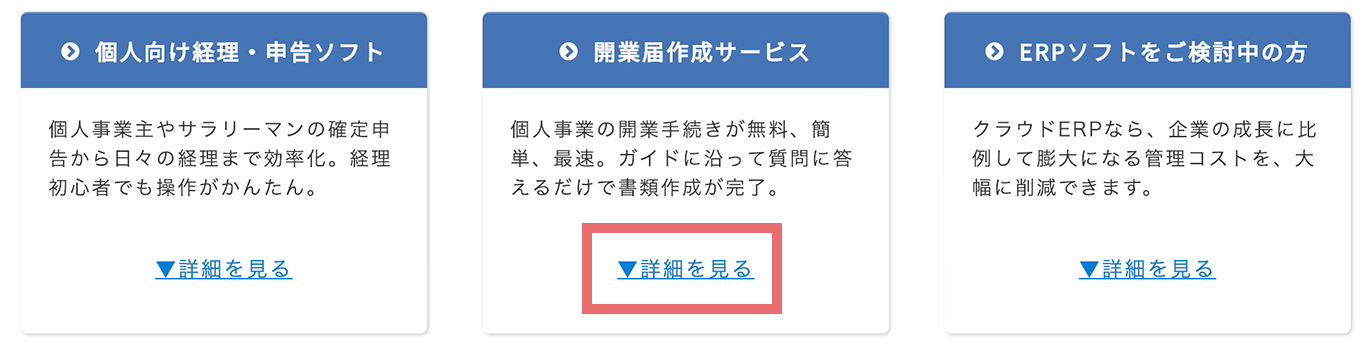

1. 開業届と青色申告承認申請書

freee![]() を使えば簡単に作れます。以下のリンク先で下の方へスクロールするとあります。

を使えば簡単に作れます。以下のリンク先で下の方へスクロールするとあります。

開業届作成サービス。画面の指示に沿って進むだけ。

2と3. 複式簿記による記帳、損益計算書と貸借対照表の作成

これも全部Freeeで簡単にできます。無料で始められるので、ぜひ試してみてください。簡単すぎて驚くはずです。

あと、もうひとつ青色申告には、特に駆け出しのフリーランスにとって嬉しいメリットがあります。

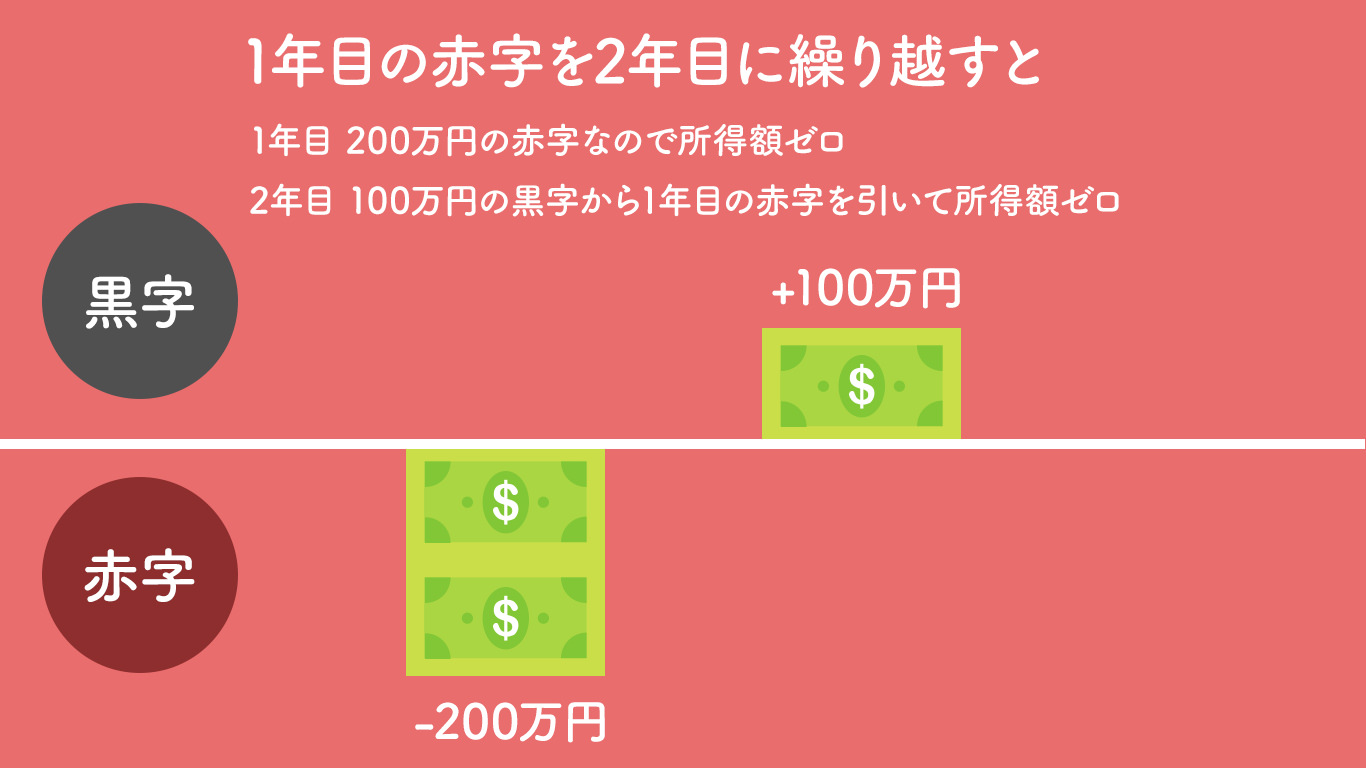

赤字の3年間繰り越し

上の図は、今年の赤字を来年の売上と相殺した例です。初年度の赤字を2年目に繰越し、初年度も翌年も所得税がゼロ!

開業初年度はいろいろと経費がかかりますよね。わりと売上をあげられたとしても、経費のせいで赤字に転じてしまうことがあります。その赤字分を3年に渡って繰り越せるのですから、嬉しいですね。

2. 事業用の銀行口座を作る

屋号が入った銀行口座を作ることができればベスト。でも、審査があるんですよね。

なので、プライベートと分けた個人名義の銀行口座をひとつ別に用意する方法でも構いません。これは事業用に使うと決めた銀行口座に、すべての売上と経費の出入りをまとめます。

これで収支が把握しやすくなります。

例えば、今年の始まりに300万円の残高記録がある通帳。年末に見ると500万円に増えてました。1年間の事業利益は200万円。

どれだけ儲かったのかが一目瞭然でわかるわけです。プライベートと銀行口座を一緒くたにしていたら、こうはいきませんよね。

報酬を得ながら出ていく経費。事業を続けていく途中で残高が足りなくなったら、迫る支払いに対応できなくなります。どうにかしてお金を工面しなければいけません。

売上から支払いへお金が回っていく流れをキャッシュフローといいます。フリーランスは目前の仕事に取り組むだけなく、残高不足を避け、うまくお金を回さなければいけません。経営の視点も必要というわけですね。

プライベートと事業用の口座を分けることは、こうした経営知識を身につけるための第一歩にもなります。

以下は個人事業でもビジネス用の口座を開設できるジャパンネット銀行へのリンクです。

- 屋号が名義に付けられる。信用アップ

- 年会費無料のデビットカード付き。経費の支払いがカードでできる

ビジネス用の銀行口座ならではのメリットがあります。フリーランスとして最初の事業用口座におすすめです。

3. 事業用のクレジットカードを作る

事業用の銀行口座と同じで、クレジットカードもフリーランスは作りにくいです。だからもし、あなたがいま将来独立を目指す学生、あるいはサラリーマンなら絶対に今を逃さず作っておきましょう。

すでに複数のクレジットカードを持っているなら、わざわざもう1枚を作る必要はありません。持ってるうちの1枚を事業用に使うと決めればいいだけです。

そして、これからは経費をできるだけクレジットカードで払います。

- コンビニで事務用品を買うとき

- カフェで打ち合わせするとき

- 本屋で技術書で買うとき

最近は小額でもカード決済できるお店が増えましたよね。

現金を使うと、財布の中でプライベートのお金と経費がごちゃまぜになります。いったい何にいくら使って、いくら残っているのかがわからなくなり、確定申告に必要な記帳や決算書の作成がややこしくなってしまいます。

常にカードで払っておけば、すべての支払がカードの使用履歴に残ります。それをオンライン会計ソフトが勝手に読み込んでくれるので、記帳も決算書の作成ほぼ自動化できます。オンライン会計ソフトについては、あとで詳しく紹介します。

以下は、開業初年度でも申し込める三井住友ビジネスカードの紹介です。

- 初年度年会費無料

- 登録簿謄本、決算書が不要で個人事業でも取得可能

こうしたメリットがあります。まだクレジットカードを持っていない人は詳しく見てみるといいでしょう。

もし、審査に落ちてクレジットカードが持てない状況にあるなら、デビットカードでもじゅうぶんです。上でも紹介したジャパンネット銀行なら、デビットカード付きのビジネス用銀行口座が作れます。

4. オンラインの自動会計ソフトを使う

確定申告の最大のハードルは以下の2つです。この2つをサクッと飛び越えるための裏技がオンラインの会計ソフト。

- 記帳

- 申告書の作成

記帳とは、売上と経費を日々記録すること。65万円の控除を得られる青色申告では複式簿記という方法で記帳が必要です。でも、そんなの簿記の知識がない一般人にできますか?

貸借対照表、損益計算書などを含めた申告書を作成するにも専門知識が必要。でも当然、申告書を作成できない限り確定申告を終わらすことはできません。

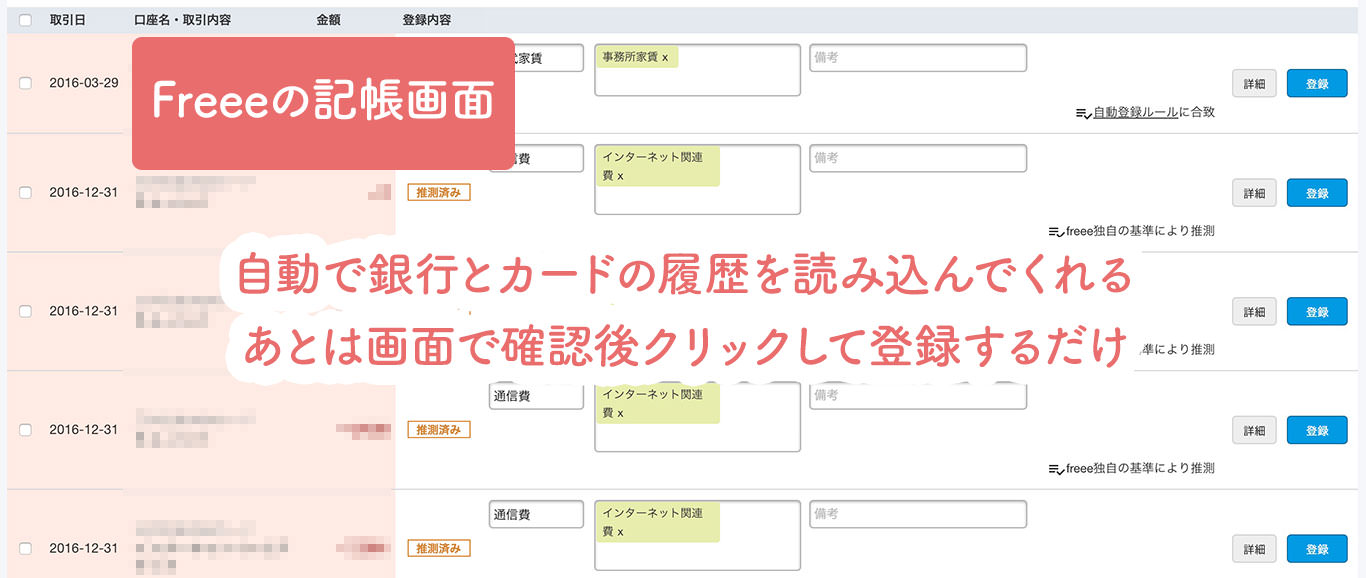

こんな苦労、オンライン会計ソフトを使えば簡単に解決できます。

ぼくが使っているのはfreee![]() 。他にも同じたぐいでマネーフォワード

。他にも同じたぐいでマネーフォワードとかも有名ですね。どちらも目的は同じ。フリーランスの経理業務を簡単にしてくれます。使いやすいほうを選びましょう。

使用例として、まず記帳。ほぼ自動です。銀行口座とクレジットカードを登録しておけば、定期的に履歴を同期してくれます。

画面上に現れた銀行とクレジットカードの支払い履歴。先に事業用の銀行口座とクレジットカードを準備していたことが、ここで効いてくるわけです。プライベートのお金が混じってないのでごちゃごちゃしません。

やることは、画面上に現れた履歴を分類するだけです。ちなみにこの分類を経理用語で仕訳といいます。

申告書の作成も余裕です。普通にやると丸一日かかる作業ですが、Freeeなら画面上の指示にしたがっていくだけ、小一時間で完結できます。

以上が確定申告を簡単にする4つのコツでした。この4つをおさえておくだけで、確定申告の労力が半減。ぜひ試してみてください。

確定申告の期日が迫り焦っている人も多いと思います。次回の確定申告を楽にするためにいまのうちから準備しておきましょう!

コメントを残す